アパート経営で外壁塗装は所得税対策になる?損をしないための基礎知識

取手市、我孫子市、つくば市を中心に地域密着で外壁塗装・屋根塗装・雨漏り修理を承っております

プロタイムズ取手店・プロタイムズ我孫子店・プロタイムズつくば学園店/株式会社石井建装です!

代表取締役の石井です!

アパート経営では所得税対策も考えておいたほうがいいでしょう。所得税は所得に課せられる税金です。1月から12月までの所得を対象としています。

収入はすべてに課税されるわけではありません。あくまで課税されるのは所得に対してです。所得とは、収入から経費を差し引いたものです。経費は仕事で利益を得るために使用した費用を指します。

所得税を理解したうえで対策をしていないと、税金を多く取られることになります。だからといって所得を少なくごまかしたら脱税です。税務署は脱税に対しては非常に厳しく取り締まっています。そのために所得税対策について理解しておきましょう。条件次第では外壁塗装も所得税対策になるのです。

そこで今回のお役立ちコラムでは、アパート経営で損をしないために所得税対策についてくわしくお話しします。

所得税とは?

所得税とは個人の所得にかかる税金です。1年間1月〜12月末までの所得から所得控除を差し引いた残りの所得に対して課税されます。所得は収入から経費を差し引いたものです。

働いたらお金という収入があります。ただ、お金を得るために、使用したお金もあります。配達の仕事をする場合、自動車やバイクで荷物を運ばなければなりません。その際、ガソリンが必要です。ガソリンを購入するのにもお金がかかります

製品を作るのにも材料が必要です。その材料を購入するためにお金がかかります。仕事で使ったお金は経費になるのです。

収入が100万円で経費が50万円なら「100-50」で50万円です。その50万円が所得にあたります。

所得税はその所得に対してかかる税金です。所得税は大人でも子どもでも年齢関係なく収入があれば課税されます。逆に所得がなければ所得税は0円です。

所得税の計算

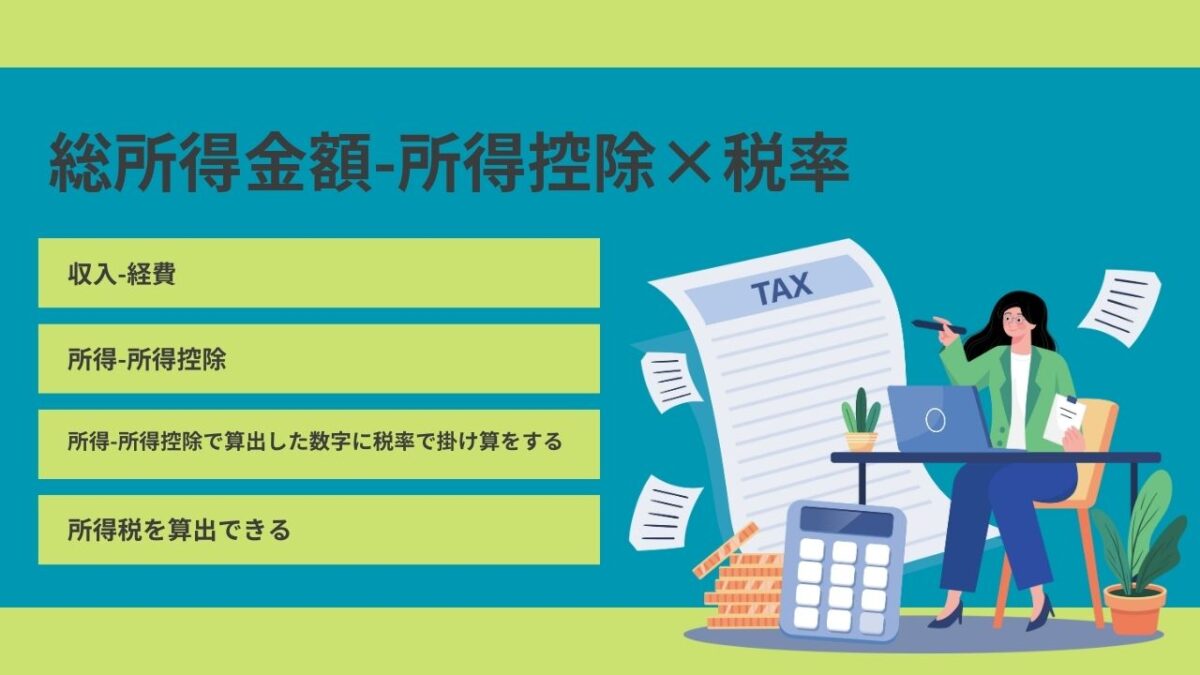

所得税の計算は以下のとおりです。

【総所得金額-所得控除×税率】

所得税の計算を理解するポイントは以下のとおりです。

| 収入-経費所得-所得控除所得-所得控除で算出した数字に税率で掛け算をする所得税を算出できる |

控除にはなにがある?所得控除と税額控除がある

控除とは金額を差し引くことです。控除は大きくわけて2種類です。

- 所得控除:課税対象の所得金額を減らせる制度

- 税額控除:計算した税額から一定の金額を差し引ける制度

所得が多ければその分、課税される所得税は高くなります。ただ、所得控除を利用すれば所得を減らせるのです。所得控除も課税控除も節税という点で大きな意味を持ちます。

アパート経営で所得税対策を考えるならこれらの仕組みは理解しておいたほうがいいでしょう。

サラリーマンも「医療費控除」「雑損控除」「寄附金控除」の3つに関して、確定申告をすれば控除を受けられます。他にも所得控除はあるのですが、通常は会社が年末調整をしているため確定申告が不要です。ただ「医療費控除」「雑損控除」「寄附金控除」は確定申告が求められます。

所得税の税率

所得税の計算では、税率という言葉も出てきます。所得税率は1月から12月末までの所得にかけられます。

所得税の税率は5%〜45%の七段階に区分されているのが特徴です。1年間の課税所得が多いと、その分、税率も高くなる関係性にあります。国税庁で「所得税の速算表」が公表されています。自分で所得税の計算をする際に利用してください。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

所得の種類

所得は10種類あります。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得(上記9つの所得に当てはまらない所得)

このうちアパート経営は不動産所得に含まれます。アパートの部屋を賃貸するだけではなく、土地の賃貸も不動産所得です。

迷いやすいのは「事業者所得と違うのか?」という点です。アパートを「経営」しているわけですから、事業所得と解釈するのもしかたありません。ただし、不動産所得が一定規模以上でないと事業所得にならないのです。基準は「5棟10室」で、アパートやマンションの場合、10室以上あると事業的規模と判断されます。

不動産所得と事業者所得は確定申告をする際に悩むかもしれません。小規模なアパートなら基本的に不動産所得での確定申告です。事業所得として判断されるかどうかは「アパート経営が事業的に行われているかどうか?」という点が重視されます。さらに事業として判断されるのは「社会通念上で妥当かどうか」です。

他に注意したいのは「賄い付きの下宿経営」かどうかでしょう。賄い付きの下宿は民宿や旅館経営と同じとして扱われるため事業所得とみなされるのです。

参照:税理士法人小山・ミカタパートナーズ どっちがオトク?不動産所得と事業所得

アパート経営で必要経費になるもの

所得税は所得に課税されます。所得が少ないと所得税が少なくなるのです。所得税対策では、必要経費に着目しましょう。必要経費が多ければ収入から差し引ける金額も大きくなります。以下はアパート経営の必要経費として認められている内容です。

| 公租公課損害保険料修繕費管理委託料入居者を募集する際の仲介手数料や広告宣伝費共用部分の水道光熱費解体費や立ち退き料ローン保証料借入金利子減価償却費通信費や交通費や接待交際費の他、新聞図書費や消耗品費など |

一般的にはあまり聞き慣れない言葉もあるかもしれません。たとえば公租公課です。租税公課という名前でも呼ばれているもので、国や公共団体に納める税金の総称と考えてください。固定資産税や都市計画税、その他、不動産取得税や登録免許税や印紙税などです。

損害保険料は火災保険や地震保険などがあります。減価償却費も所得税対策として助けになるものです。建物の価格を一定年数にわけて、毎年の経費として計上します。数年に渡って大きな金額を経費として計上できるため、毎年の不動産所得を抑えられるのです。

また、アパートを建てる際に融資を受ける方も多いでしょう。その場合、借入金の利子に関しては経費計上ができます。注意したいのは元本です。実は元本は経費にならないため注意が必要です。

アパート経営の所得税対策

アパート経営の所得税対策の方法に「損益通算」と「建て替え」です。それぞれどのような方法かお話しします。

損益通算

不動産所得は損益通算が認められています。損益通算はマイナスの所得をプラスの所得と合算する方法です。損益通算をすると全体の所得を小さく計算できます。所得が少なくなるため、所得税や住民税の節税が期待できるのです。

また、個人の損益通算は、繰越控除が認められています。初年度に控除しきれないマイナスが出る場合もあります。その際、翌年以降、3年に渡り繰り越して控除できるのです。損益通算を検討するなら押さえておきたいポイントです。

所得次第では法人化する

個人所得が900万円以上になったら法人化を考えてもいいでしょう。個人と比較すると法人のほうが税率は低くなるためです。また、10室以上のアパートを経営する場合、親族への給与を青色申告専従者給与として必要経費で計上できます。

建て替え

アパートの築年数が法定耐用年数を超えた場合、所得税負担が大きくなります。以降、アパート経営を継続するなら新築アパートに建て替えるのも対策の一つです。

アパートを建て替えた場合、減価償却費を必要経費に計上できるようになります。

その他の所得税対策のポイント

他にも所得税対策があります。各対策をくわしくお話しします。

不動産所得より事業者所得のほうが控除の増額が大きい

法人化して不動産所得ではなく事業所得にする所得税対策も有効です。税法上では事業所得のほうが取り扱いは有利になります。事業所得にすると大幅な控除の増加が期待できるのです。

たとえば青色申告特別控除により65万円の特別控除を受けられます。不動産所得での申告では0円のため非常にお得です。青色専従者給与も適用されます。生計が同じ親族に支払った給与の全額を必要経費として計上できるためお得です。

ただし、実際に親族が従業員として働いている場合だけに適用されます。また、青色専従者となった親族は配偶者控除と扶養控除の適用ができません。

参照:税理士法人小山・ミカタパートナーズ どっちがオトク?不動産所得と事業所得

外壁塗装工事は修繕費で計上できる場合がある

外壁塗装工事は経費として計上できる修繕費になる場合があります。固定資産、つまりアパートの維持、管理や原状回復のために必要な修理やメンテナンスの場合です。

認められると税務上では修繕費として処理できる可能性があります。

たとえば外壁の吹き付けが時間の経過で劣化し、元の状態に戻すために外壁塗装をした場合です。ただし、一般的な材料を使用した吹き付けという条件が付きます。通常の維持補修に関する費用と認められるために、修繕費として認められるのです。

価値や性能や耐久性を向上させるための修理では、修繕費として認められません。一般的ではなく高級な材料により、建物の価値を高めるために行った場合です。資本的支出と判断され、資産計上をします。ただしその場合では、減価償却ができるのです。

参照:押田税理士事務所:外装工事外壁塗装工事は、資本的支出として資産計上か修繕費として費用計上

石井建装は所得税対策となる外壁塗装工事に対応しています

アパート経営では外壁塗装をすることで、価値を維持し続けなければなりません。外壁塗装や屋根塗装をしないと雨漏りにつながります。雨漏りになるようなアパートは入居率にも悪影響を与えかねません。

ただ、アパートのオーナーの方にとっては「費用」の問題を考えなければならないでしょう。一般的な材料を使用して原状回復を考えるなら、修繕費として認められる可能性があります。また、減価償却もできるのもポイントの一つです。そのため条件次第で所得税対策になります。

石井建装は取手市や我孫子市にてアパートの外壁塗装を手掛けてきました。管理会社に依頼するより直接ご依頼いただけると、余計なコストがかかりません。見積もりは完全無料です。石井建装へのご相談は、問い合わせフォームやお電話で承っています。メールやショールームでも対応しておりますので、お気軽にご相談ください。

ショールームのご案内

※職人店のため、スタッフが出払っていることもあります。お越しの際は事前にお電話か、来店のご予約をいただけますとお待たせしません。

コメント